開業届の提出期限はいつまで?出さない(出してない)場合には罰則があるのか?

こんにちは。

大阪で、行列の出来るラーメン店「人類みな麺類」など、6つのラーメンブランドを運営している松村貴大(@jinrui_mina_men)と申します。

事業を始めるタイミングは日々バタバタしているため、開業届の提出を後回しにしてしまう方も多いハズ。私も3週間ほど遅れて提出した覚えがあります。

では、開業届には提出期限はあるのか?出していない場合に罰則(ペナルティ)はあるのか?

分かりやすく解説していきます。

開業届を出さないと「損」する人もいれば、そもそも出さなくても良いケースもあります。

ぜひ最後までご覧ください!

当サイトはアフィリエイトプログラムに参加しています。

開業届には「提出期限」「出し忘れの罰則」はある?

開業届には「提出期限」や「出し忘れの罰則」はあるのか?

結論から述べますと以下の通りです。

- 原則は開業後1ヶ月以内に提出する義務がある

- 1ヶ月を過ぎてから出しても罰則は無いが、「義務である」「青色申告をするのであれば必要」という理由から出すべき

ちなみに『1ヶ月以内に出しなさいよ』というのは、所得税法第229条に書かれています。

第二百二十九条

居住者又は非居住者は、国内において新たに不動産所得、事業所得又は山林所得を生ずべき事業を開始し、又は当該事業に係る事務所、事業所その他これらに準ずるものを設け、若しくはこれらを移転し若しくは廃止した場合には、財務省令で定めるところにより、その旨その他必要な事項を記載した届出書を、その事実があつた日から一月以内に、税務署長に提出しなければならない。

引用:所得税法

しかし「提出しない場合」や「遅れて提出した場合」の罰則は設けられていないため、実体としては「いつ出しても良いし、出さなくても良い」という状況ではあります。

もちろん「1ヶ月以内に提出しなければならない」という文言がある通り、基本は提出するもの。と言うよりも「義務」です。

よくある勘違いが『店舗や事務所を構えてないから出さなくても良いと思っていた』というものですが、店舗や事務所の保有は関係なく、個人事業を行う人は提出が必要。

仮に遅れて出したとしても、罰則も無ければ怒られることもありませんので、義務を果たしましょう。

なお『出さなきゃいけないのは分かったけど、作るの難しそうで面倒だ…』という方は、このページの最後に説明している「開業届とその他の必要書類を5分で作成する裏ワザ」をご確認ください。

一瞬かつ正しく作成することが可能です。

関連ページ

>>開業届の正しい書き方と5つの必要書類!提出先や注意点も解説

「事業所得」では無いため出さなくても良いケースも多い!

先ほどの所得税第229条には「不動産所得、事業所得又は山林所得を生ずべき事業を開始し~」と書かれています。

開業届を出す多くの方は、個人で事業を営んでおり「事業所得」が発生することが故ですが、たとえばサラリーマンの副業は多くの場合で「事業所得」ではなく「雑所得」として扱われます。

「事業所得」と「雑所得」の明確な基準はありませんが、実務上は以下の基準で決められています。

- 反復継続性があること

⇒「一時的な所得」ではないということ

- 営利性・有償性があること

⇒「無償での商品提供や、極めて安い対価でサービス提供している」など、営利目的と判断できない場合は当てはまらない

- 自己の計算と危険において独立して営まれていること

⇒「自分の名義で賠償責任を負って業務をしている」「仕事が無ければ収入は0になる」などリスクを負っていること、そして自分の裁量で業務を行っていること

- 事業として客観的に成立していること

⇒日頃からその事業に専念しているか、名刺を作って取引先とやりとりしているかなど

こうした基準があることから、たとえ収益が高いとしてもサラリーマンの副業が「事業所得」として認められるハードルは高いというのが一般論です。

つまりサラリーマンの副業であれば、ほとんどのケースで開業届を出す必要は無いと言えます。

ちなみにこれは「開業届の提出の要否」の話であって、本業以外に20万円以上の雑所得が発生しているのであれば確定申告は必要です(※)。

なお会社を辞めて自分で仕事をしている場合は、上の基準に当てはめると「事業所得」になることがほとんどです。

※雑所得が20万円以下で確定申告が必要なケースもありますが、説明が長くなるため割愛します

「副業だから事業所得にならない」という訳でもありませんので、収益が大きい方は税理士へ相談してみても良いでしょう。

では次は「開業届を出さないことによる3つの損」について説明します!

開業届を出さないことによる3つの損!

『開業届を出していない!』という方に、出していないことでどのような「損」が生じているのか説明します。

開業届を出さないことによる3つの損「65万円の所得控除」の恩恵を受けられない

開業届を出すメリットの一つが「青色申告が出来るようになる」ということ。

青色申告をする場合は、開業届とともに「所得税の青色申告承認申請書」を出す必要があります。

青色申告のメリットは以下のとおり。

- 年間の事業所得から最大65万円の控除が出来る

⇒税金が65万円減るのではなく、課税対象となる「事業所得」から最大65万円を引けます

- 赤字を3年間繰り越せる

今では会計ソフトで簡単に記帳出来るようになったため、青色申告もさほど大変ではありません。

昔は「帳簿の保管義務」が無かったことで、白色申告を選ぶメリットもそれなりにあったのですが、今は白色申告でも「帳簿付け+保管」が義務になりました。

となると白色申告のメリットはあまり見い出せないため、青色申告を選択する方がお得です。

なお青色申告をする場合は、開業届とともに「所得税の青色申告承認申請書」を出す必要がありますが、簡単な書類なので作成するにあたって負担もありません。

関連ページ

>>青色申告特別控除とは?10・55・65万円の額の違いと、赤字の扱いを解説

開業届を出さないことによる3つの損「屋号付きの銀行口座」を作れない

開業届に「屋号」を記入して提出した場合、「屋号」の入った口座を作ることが可能。

これにより、以下の様なメリットがあります。

- お客様に不安を抱かせない

⇒ネットショップなどで振込先が「個人名義」の場合、お客様が不安になり、購入・申し込みを止めてしまう可能性がある。つまり機会損失を防げる可能性がある。

- プライベート口座と分けることにより、仕訳や確定申告が楽になる

なおメガバンクでは「屋号+代表者名」の口座を作れないのですが、ゆうちょ銀行であれば「屋号のみ」の口座が作れます。

※「振り込め詐欺」が増えたこと等が原因で、メガバンクでは「屋号のみの口座」を作れなくなったとの噂です

「屋号」を付けるメリット・デメリットや、付け方のアイデアについては以下でまとめています。

関連ページ

>>屋号とは?意味と決め方のアイデア5つ!繁盛したネーミング例あり

開業届を出さないことによる3つの損3.「脱税目的か?」と勘違いされる可能性はある

ここまでの説明の通り、提出は義務とは言え出さなくとも罰則はありません。

ですがそのようなつもりが無くとも『脱税目的か?』という疑いの目を向けられることもあるようなので、そこは注意。

以下のツイートへのリプライには、『それは脱税目的ですね』という辛辣なコメントが付いていました…。

フリーランスが開業届出さない理由ってなにがあるのん?

— masahiko ueda/個人事業主 (@masahiko1986) May 11, 2020

青色申告するなら必須やし、デメリットでもあるのかしらん

ちなみに脱税か否かは「開業届を出すか否か」とは関係なく、「基準以上の所得がある場合に、きちんと確定申告するか否か」の話です。

しかし世間が「開業届を出していない」=「脱税目的では?」と紐づけてしまうのが現実だとすると、不本意にも「イメージ的に損する」可能性は十分あります。

▲注意▲「損益通算」は開業届の有無には関係ない!

サイトによっては『開業届を出せば損益通算できるようになる!』と書いてありますが、これは半分誤りなので気を付けましょう。

「損益通算」とは、簡単に言うと赤字の相殺。

開業届を出して青色申告すれば、「給与所得」を「副業での赤字」で相殺することで、給与所得を減らすことが出来ると書かれている事があります。

ですが正確には「事業所得による赤字」によって「給与所得」や「不動産所得」を相殺できるのであって、「開業届を出しているから損益通算出来る」というではありません。

開業届は副業でも基本的には受理されますが、受理されたからと言って収益を「事業所得」として認めてもらえるとは限りません。「雑所得」に分類されてしまうと損益通算は不可能。

詳しくは上で説明した「「事業所得」では無いため開業届を出さなくても良いケースも多い!」をご確認ください!

65万円の控除も同じことが言える

念のために説明しておきますが、「青色申告で最大65万円の控除を受けられる」というメリットも「事業所得である」ことが前提です。

税務署に『雑所得ですね』と判断されてしまった場合は、たとえ「青色申告承認申請書」を税務署に提出していたとしても、このメリットは享受できません。

開業届を出す場合の注意点!

ここまでお読みになって『開業届を出そう』とお考えになった方、少々お待ち下さい。

開業届を出すタイミングによっては損をしてしまう可能性があります。

開業届を出すタイミングに注意1.提出日は1月より12月に!

開業届の提出有無に関わらず、法人以外の場合は毎年12月決算です。

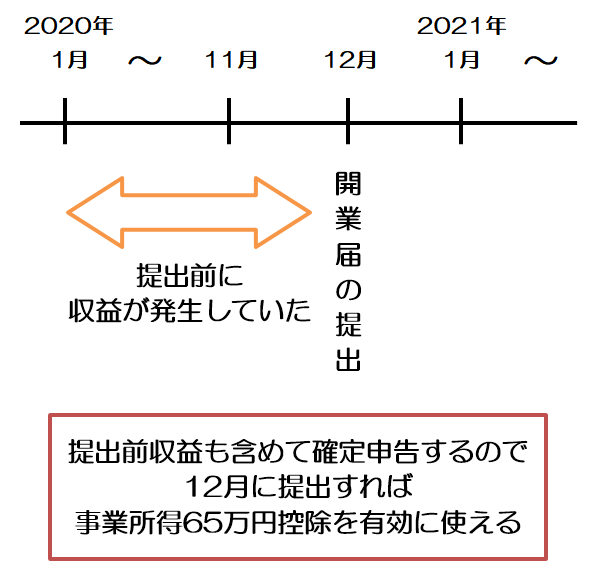

ここまで説明の通り開業届はいつ出しても(実体的には)問題なく、たとえば12月20日に開業届を出したとしてもその年の12月19日までに収益があったのであればそれも含めて確定申告します。

つまり12月~1月あたりで開業届を出す場合、青色申告で最大65万円分の所得控除を受けることを考えると、「開業届に書く提出日」は12月にした方が得する可能性があります。

※収益があったにも関わらず提出日を1月以降にしてしまうと、前年分は65万円控除を受けられないので損します

開業届を出すタイミングに注意2.会社を辞めて起業する場合

会社を辞めて起業する場合、「雇用保険」からの「失業給付」を受けられなくなる可能性があります。

ただし条件次第では「再就職手当」を受け取ることが出来ます。

詳しくは「開業届を出すタイミングは「7つの要素」を考慮して見定めよう!」をご確認下さい。

提出する「ベストなタイミング」は人それぞれ。

提出日を決めるにあたって考慮すべき点は上記以外にも色々ありますので、これから提出される方はぜ以下もご確認ください。

開業届と必要書類を5分で作成する裏ワザ!

開業届を出さない方の中には、『よくわからないし面倒臭そうだから』という方も多いです。

しかし「完全無料」かつ「5分ほど」かつ「漏れなく正確に」、開業届とその他の必要書類を作成する裏ワザがあります。

それが「開業freee」というwebサービス。

質問事項に答えるだけで本当に一瞬で開業届が作成されます。

さらに、人によっては開業届と同時に

- 青色申告承認申請書

- 青色専業者給与に関する届出書

- 給与支払事務所等の開設・移転・廃業等届出書

- 源泉所得税の納期の特例の承認に関する申請書

などの提出が必要になりますが、必要な書類も自動的に判定されて、自動的に作成されていきます。

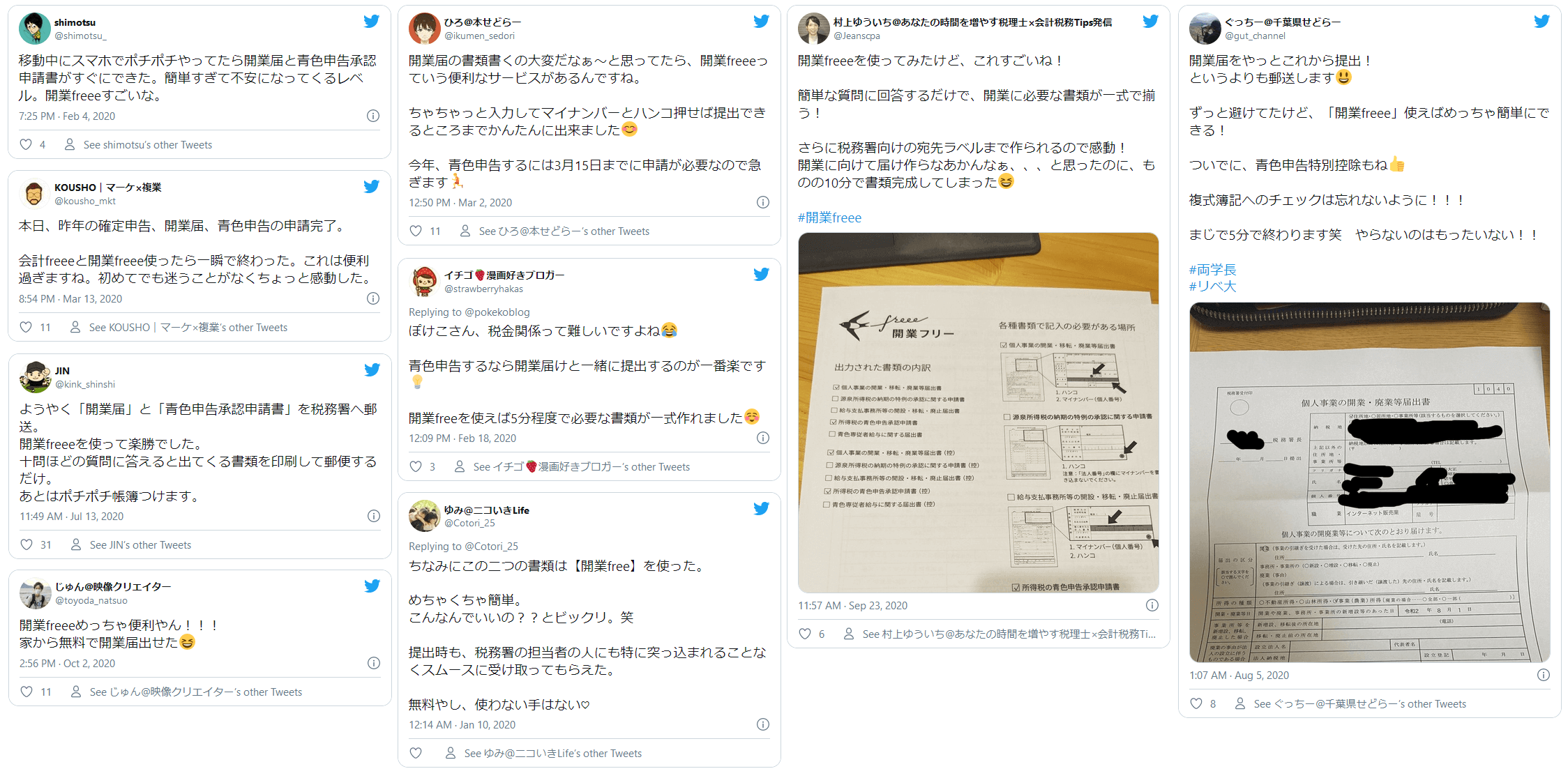

ちなみにネット上でもめちゃくちゃ評判が良いです。

▼皆さんの声(クリックして拡大して下さい)▼

パソコン・スマホどちらからでも利用できますので、『書類作成が面倒なんだよなぁ』というそこのあなたにこそ、是非お試し頂きたいサービスです。

\完全無料で利用できる/

クリックで公式ページへ飛びます

使用感の解説はコチラ

>>開業freeeの評判がヤバい!デメリット・料金と、使用感を口コミ

まとめ

開業届の提出期限や罰則について説明しました。

最後に簡単にまとめます。

- 所得税法上は、開業の事実があった日から1ヶ月以内に開業届を出さなければならない

- しかし1ヶ月を過ぎてから出しても罰則は無いし、その後提出しなくとも罰則はない

- そのため、実体としては「いつ出しても良いし、出さなくても良い」という状況ではあるが、義務なので提出すべき

- 開業届は「事業所得が生じる事業」を開始してから提出するものであり、サラリーマンの副業では「雑所得」扱いになることが多いことから、個人で本格的に営んでいる人以外は出さなくても良いケースが多い

- 開業届を出していない場合は、「青色申告が使えない」「屋号付きの口座を作れない」というデメリットがある

- 開業届を出す場合は、提出タイミングによっては損する可能性があるので要注意

開業届と必要書類を作成する際は、開業freeeをオススメします。

\完全無料で利用できる/

クリックで公式ページへ飛びます

使用感は以下で解説しています

>>開業freeeの評判がヤバい!デメリット・料金と、使用感を口コミ

手書きで作成される方は、以下のページをご確認ください。

>>開業届の正しい書き方と5つの必要書類!提出先や注意点も解説

関連ページ

- 個人事業主が開業届を出す10のメリット・デメリットを解説する

- 開業届の郵送方法・必要書類まとめ【抑えるべき5つの注意点】

- 開業届を出すタイミングは「7つの要素」を考慮して見定めよう!

- 屋号とは?意味と決め方のアイデア5つ!繁盛したネーミング例あり

- 開業届は収入・売上なしでも要提出?その場合は確定申告も必須?