個人事業主になるには?届出の流れと4つの申請書類、注意点を解説

こんにちは。

大阪で、行列の出来るラーメン店「人類みな麺類」など、6つのラーメンブランドを運営している松村貴大(@jinrui_mina_men)と申します。

個人の働き方が多様化している中、「個人事業主」として働こうと考える方も多いでしょう。

そこでこのページでは、個人事業主になるにあたって必要な届出と個人事業主になる時の注意点をまとめました。

「個人事業主」になるにあたっての手続きを、一通りまとめました。

当サイトはアフィリエイトプログラムに参加しています。

個人事業主になるには?知っておくべき「実体」を解説します

まずは「個人事業主になるには?」という観点から、必要な手続について説明します。

とは言え、個人事業主になるにあたって色々と「提出した方が良い書類」はあるのですが、実は「絶対に必要な手続き」というのはありません(誰かを雇う場合は一部必要)。

皆さんが開業時の必須書類としてイメージされるであろう「開業届」は、原則は提出しなければならないのですが、出さなくとも罰則がないことから、中には出さない方もいらっしゃいます。

さらに「個人事業主」という言葉に明確な定義がないため、何らかの事業を行っている方は自由に【個人事業主】と名乗っています。

ただし一つ分かりやすい基準があるとするならば、「事業所得」を得ている人は個人事業主と言っても良いでしょう。

たとえば副業の場合は、本業以外に所得があったとしても「雑所得」として扱われてしまうことが多く、その場合は「副業をしているサラリーマン」という言葉がふさわしくなります。

「個人事業主とは何か?」という細かい話は以下のページで解説していますので、もう少し詳しく知りたい方はこちらをどうぞ。

関連ページ

>>個人事業主・フリーランス・自営業の違いとは?超わかりやすく解説

と言うことで、ここから「提出した方が良い書類」を解説していきますが、実体としては「何も手続きしなくとも個人事業主を名乗ることは出来るのが現状である」ということは覚えておきましょう。

個人事業主になる時の提出すべき4つの申請書類!

これから説明する申請書類は、個人事業主になるにあたって「提出しなくても良いが出した方がトクする書類」です。

- 開業届

- 青色申告承認申請書

- 青色専従者給与に関する届出書

- 源泉所得税の納期の特例の承認に関する申請書

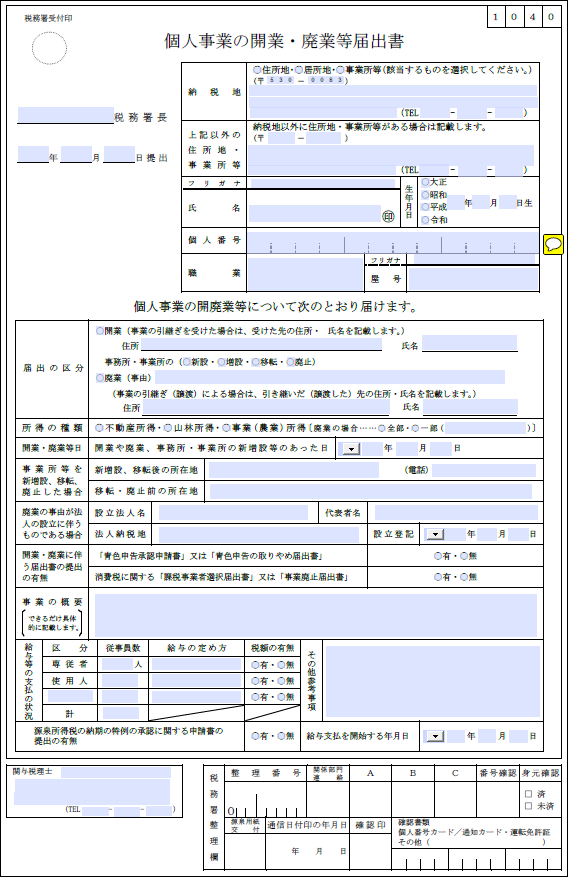

提出すべき4つの申請書類1.開業届

開業届は基本的には「開業の事実があった日」から1ヶ月間の提出が義務づけられています。(所得税法229条に書かれています)

しかし「1ヶ月以上経って提出する」「提出しない」という場合でも罰則が無いため、実体としては「出しても出さなくても良い」という状態。

※「出さない=グレーゾーン」ということです

とは言え、開業届を提出した際にもらえる「開業届の控え」は、今後 “あなたが事業を行っていることの証明” になりますので絶対に貰っておくべき。

たとえば融資を受ける場合や、屋号付きの銀行口座を作る場合、小規模企業共済に加盟する場合など、多岐にわたって「控え」が必要となるシーンがあります。

開業届の出し方は?

開業届は税務署や役所で配布されているほか、税務局HPからダウンロード可能。

記入内容もシンプルなので10分くらいで書き終わるでしょう。

提出にともない費用は掛かりませんので、『開業届を提出したいです』と税務署に持っていくだけでOK。

「書き方」や「提出先」については以下の記事でまとめています。

関連ページ

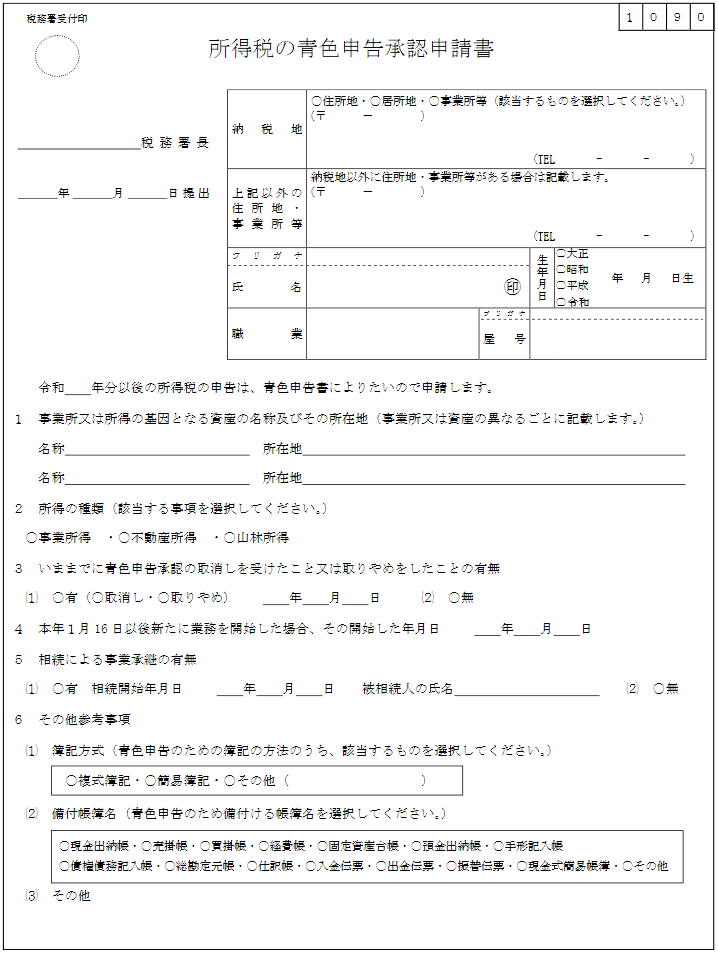

提出すべき4つの申請書類2.青色申告承認申請書

確定申告において「青色申告」する場合には必須の書類なので、出来れば「開業届」とセットで提出しましょう。

青色申告することで、以下の様な節税メリットがあります。

- 事業所得から最大65万円を控除できる

- 家族への給与を「経費」扱いにできる

- 赤字があった場合に3年間繰り越せる

青色申告承認申請書の出し方は?

「青色申告承認申請書」は開業届と同様に国税庁HPで確認・ダウンロードできます。

青色申告承認申請書は開業日から2ヶ月以内に提出しなければなりませんので、開業届の提出時に際に併せて出しましょう。

記入内容は開業届とほとんど変わらずシンプルです。

簿記方式の選択がありますが、複式簿記を選ぶと最大65万円の控除、簡易簿記を選ぶと10万円の控除を受けられます。

なお「青色申告承認申請書」を提出しない場合は、「白色申告」での確定申告になります。

関連ページ

提出すべき4つの申請書類3.青色専従者給与に関する届出書

事業を立ち上げたばかりのタイミングでは、家族に手伝ってもらいながら軌道に乗せようと考えている方も多いハズ。

もしも家族(親や子供)を従業員として雇い給与を払うのであれば、「青色専従者給与に関する届出書」の提出は必須です。(その給与を経費として扱うのであれば)

「青色申告」することが大前提ですので、「2.青色申告承認申請書」も要提出。

申請書は国税庁HPからダウンロードできます。

ちなみに家族以外を雇う予定であれば「青色専従者給与に関する届出書」は不要であり、「1.開業届」の中にある「給与等の支払いの状況」欄に給与を支払う人数などを記入するだけです。

つまり「家族以外の人を雇う」というケースにおいては、開業届の提出は必須(※)です。

※開業届提出時に「給与等の支払いの状況」欄を記入していない場合、従業員を雇ってから1ヶ月以内に「給与支払事務所等の開設の届出」の提出も必要

提出すべき4つの申請書類4.源泉所得税の納期の特例の承認に関する申請書

従業員を雇い、給与支払いをする方は提出すべき書類。(必須ではありません)

給与支払いをする場合は、事業者として「源泉徴収」が必要です。

源泉徴収では通常「給与支払いの翌月10日」までに、事業者として「従業員の代わりに納付しなければならない」と決まっているのですが、これが毎月となるとかなり大変。

そこでこの申請書を出しておくことで、「事業者として国に所得税を収めるタイミング」を年2回に減らせるのです。

申請書は国税庁HPよりダウンロードが可能。

これらの資料は一度に作成可能!

以上の通り「家族を雇う場合の申請書」は必須ですが、「個人事業主になるための申請書」としては提出は自由。

しかしメリットが多いため、出来れば「開業届」と「青色申告承認申請書」は提出しておきましょう。

ただ、『なんか難しそうだし出すべきかどうかも分からない…』という方も多いと思います。

そのような方にオススメなのが、大手会計ソフト会社であるfreeeが提供している「開業freee」。

メールアドレス一つで完全無料で使えるオンラインサービスであり、

- 質問に答えるだけで開業届が作成される

- 開業届以外に必要な書類は、質問への回答によって自動で要否判別がされ、作成される

という超便利なサービス。

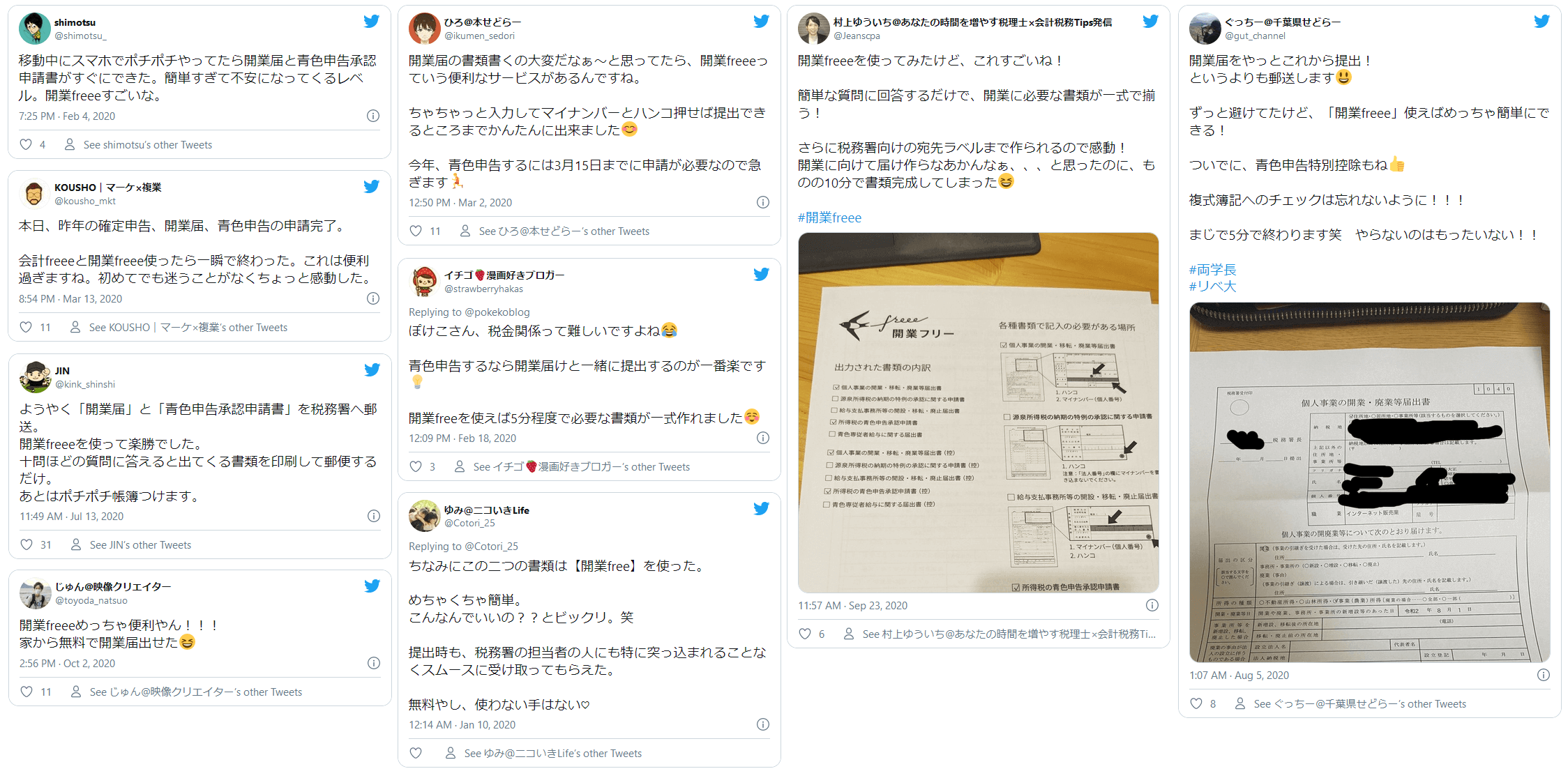

ネット上の評価もめちゃくちゃ高いです。

▼皆さんの声(クリックして拡大して下さい)▼

パソコン・スマホどちらからでも利用できますので、『これから個人事業主になる!』という方には是非お試し頂きたいサービスです。

\完全無料で利用できる/

クリックで公式ページへ飛びます

使用感の解説はコチラ

>>開業freeeの評判がヤバい!デメリット・料金と、使用感を口コミ

個人事業主になる前にしておくべき手続きと注意点!

『これから会社を退職する』という方も多いと思いますが、個人事業主になる前にしておくべきをまとめておきます。

個人事業主になる前にしておくべき手続きと注意点1.クレジットカードを作っておく

個人事業主になるにあたって、経理を楽にするために「プライベートと事業の支出を分けておくこと」をオススメします。

仕入や支払いをクレジットカードで行う予定の方も多いと思いますが、その場合は会社員である間に「個人事業用カード」を作っておきましょう。

なぜならクレジットカード作成時の「審査」において、個人事業主になったばかりで何の実績もない状態であれば、審査に落ちる可能性があるためです。

会社員であれば、クレジットカード会社から勤務先の会社へ「在籍確認」されることが多いですが、それぐらい『本当に会社に籍があり、安定した収入があるのか?』という点は重視されています。

もちろん「個人事業主になって数年間黒字が続いている」という実績があればスムーズに作成できると思います。

しかしこれから始める事業が「支払い頻度の高い事業」の場合、数年間は経理処理が不便になりますので、会社員のうちにカードは作っておきましょう。

個人事業主になる前にしておくべき手続きと注意点2.賃貸契約やローンの手続き

賃貸契約やローンの手続きも、クレジットカード作成と同様に「審査」があります。

したがって、以下の様な方は会社員の間に手続きしておけるとベストです。

- 退社とともに引っ越す予定の方

- ローンで大きな買い物をする予定の方

- etc...

もちろん、脱サラにより個人事業主として飲食店などの「店舗を構える事業」を行う方は多いですし、その旨を伝えて店舗契約するわけですから、「個人事業主としての実績がないと借りられない」というわけではありません。

そうなると誰も事業出来なくなってしまいますから…。

ただ住居に関しては、(すでに事業所得が多く出ている状況では無いのであれば)会社員時代に契約する方が審査は楽だと思います。

個人事業主になる前にしておくべき手続きと注意点3.再就職手当を貰うなら手続きを…

勤めていた会社で「雇用保険」に加入していた場合は退職後に「失業給付金」が貰えますが、就職や開業すると給付が終了します。

ところが「失業給付金」を満額もらうまでに就職した場合、「再就職手当」が支給されます。

この手当てには「再就職」の文字がありますが、実は「個人事業主として開業」した場合でもOK。

ただし給付を受け取るには、「失業給付金」の受給手続きをしていることが大前提としてあります。

つまりこの手続き前に開業届を提出してしまうと、「失業給付金」はもちろんのこと「再就職手当」も貰えなくなります。

貰える金額や条件は複雑なのでここでは説明しませんが、給付条件としては以下をすべて満たす必要があります。

再就職手当の支給要件について

- 受給手続き後、7日間の待機期間満了後に就職、または事業を開始したこと。

- 就職日の前日までの失業の認定を受けた上で、基本手当の支給残日数が、所定給付日数の3分の1以上あること。

- 離職した前の事業所に再び就職したものでないこと。また、離職した前の事業所と資本・資金・人事・取引面で密接な関わり合いがない事業所に就職したこと。

- 受給資格に係る離職理由により給付制限(基本手当が支給されない期間)がある方は、求職申込みをしてから、待機期間満了後1か月の期間内は、ハローワークまたは職業紹介事業者の紹介によって就職したものであること。

- 1年を超えて勤務することが確実であること。

- 原則として、雇用保険の被保険者になっていること。

- 過去3年以内の就職について、再就職手当または常用就職支度手当の支給を受けたことがないこと。

- 受給資格決定(求職申込み)前から採用が内定していた事業主に雇用されたものでないこと。

引用:ハローワーク

詳しく知りたい方はハロワーク:再就職手当のご案内をご覧ください。

個人事業主になる前にしておくべき手続きと注意点4.屋号を考えておくこと

必須ではありませんし「手続き」でもありませんが、一応説明しておきます。

屋号とは「会社名」のようなものであり、個人事業主は屋号を名乗ってビジネスをすることが可能。

開業届には「屋号」欄がありますが、その欄に書かなくとも、もっと言えば開業届を出していなくとも、屋号はいつでも自由に名乗り始めることが出来ます。

ただし「屋号付きの銀行口座」を作りたいのであれば、開業届の屋号欄を記入した上で提出し、その「控え」を持って銀行へ行く必要があります。

つまり開業届を提出する前に屋号を考えておく必要があります。

関連ページ

>>屋号とは?意味と決め方のアイデア5つ!繁盛したネーミング例あり

個人事業主になる前にしておくべき手続きと注意点5.領収証は取っておくこと

事業を始めるにあたって色々と支出があると思いますが、それらは「経費」となりますので、個人事業主になる前の支払いであっても「領収書」はしっかりと保管しておきましょう。

もちろん「事業と関係ない物」は経費計上できませんのでご注意を。

「再就職手当」を受けるのであればやや手続きが面倒ですが、それ以外において「個人事業主になる前」にやるべきことは少ないです。

このあと説明する「個人事業主になったらやるべき手続き」の方が大切なので、最後までご覧ください。

個人事業主になったらやるべき6つの手続き!

では最後に、「個人事業主になったあと」にしておくべき手続きについて解説します。

個人事業主になったらやるべき6つの手続き1.「国民健康保険」へ加入する

会社員時代は「社会保険」に加入していることで、自動的に「健康保険」や「厚生年金」に加入していました。

しかし個人事業主になるにあたって「社会保険」から外れてしまうため、自ら「健康保険」に入る必要があります。(日本は“国民皆保険制度” があり、保険加入が義務)

そこで登場するのが「国民健康保険」であり、個人事業主のほとんどはこの保険に入りなおすことになります。

手続きは退職した日から14日以内に「市区町村役場」にて行います。

ただし国民健康保険は「前年の年収」によって保険料が決まり、さらに年収により保険料が変わるため、所得が高ければ高いほど損する厄介な存在。

なぜなら保険料の大小に関わらず、受けられるサービスは変わらないからです。

そのため「国民健康保険」には加入せずに

- 「国民健康保険組合」へ加入する

- 「健康保険任意継続制度」を使う

という2パターンの選択肢があることも認識しておきましょう。

①「国民健康保険組合」へ加入する

国民健康保険組合とは、建設業・医療・美容・クリエイター業など業種ごとに集まって作られている健康保険組合。

「国民健康保険組合」の場合は保険料が一律なため、所得が高い人お得。

一例を挙げると以下の様な組合があります。

- 東京の美容師:東京美容国民健康保険組合

- クリエイター:文芸美術国民健康保険組合

- 都内で食品業を営む方:東京食品販売国民健康保険組合

- 土木建築業の方:全国土木建築国民健康保険組合

上記以外にも色々な組合がありますので、自分の職種が当てはまる組合があるのか検索してみましょう。

②「健康保険任意継続制度」を使う

サラリーマン時代の年収が低く、個人事業主になってからの年収の方が高くなるのであれば「健康保険任意継続制度」はうってつけ。

健康保険任意継続制度とは、「会社で加入していた保険」に最長二年間継続して入り続けることの出来る制度。

保険料は退職時の給与を基準に決められますが、会社員時代は保険料の半額を会社が負担してくれていたため、任意継続してからは会社員時代の2倍の保険料を支払わなければなりません。

それでも「国民健康保険」より保険料が安く済みそうであれば、任意継続で以前の保険に入り続けましょう。

サラリーマン時代よりも所得が大きくなるのであれば、この制度を使って「サラリーマン時代の給与水準での保険料」を支払う方がトクする可能性は十分あります。

ただし最長でも2年間しか継続加入できませんので、その後は「国民健康保険」もしくは「国民健康保険組合」への加入が必要です。

扶養には入れない?

個人事業主だとしても、夫や妻が入っている健康保険へ「扶養」として入ることは出来ないのか?

これに関しては「夫や妻が加盟している健康保険組合」がルールを定めており、「個人事業主は扶養になれない」「所得が〇〇以上あると扶養になれない」などまちまちです。

個人事業主としての所得が低いのであれば、まずは「夫or妻の健康保険の扶養」に入れるか否か、確認してみましょう。

個人事業主になったらやるべき6つの手続き2.「国民年金」へ加入する

個人事業主は「厚生年金(会社の社会保険に附随していたもの)」に入れませんので、「国民年金」へ加盟することになります。

そのため退職後14日以内に、「年金手帳」と「退職の日付が分かるもの」を持って市区町村役場での手続きが必要です。

なお国民年金の保険料は毎年「見直し」が入りますが、だいたい16,000円/月ほど。

個人事業主になったらやるべき6つの手続き3.「小規模企業共済」に加入検討する

会社員に「退職金」があるように、経営者・役員・個人事業主にも積み立てて退職時に給付金を受け取る「小規模企業共済」という制度があります。

いわゆる「小規模企業の役員や個人事業主の退職金制度」と言えるもの。

小規模企業共済への加入はもちろん自由ですが、以下の様なメリットがあります。

- 事業の廃業もしくは退職時に、それまでの積立金を「退職金」として受け取れる

- 20年以上積み立てれば掛け金の100%以上の金額で受け取れる

- 掛け金の全額が所得控除の対象となり、仮に月額7万円(最高額)を掛け金としている場合、年間84万円の所得控除になる

- 受け取り時に「一括受け取り」を選択すれば「退職所得」として受け取れるため、所得控除になる(節税効果)

- 掛け金の範囲内において、無担保・無保証人で「事業資金の貸し付け」を受けられる

このように特に「節税でのメリット」が大きいですが、もちろんデメリットもあります。

詳しく知りたい方は「中小企業基盤整備機構のHP」をご確認下さい。

個人事業主になったらやるべき6つの手続き4.屋号つきの銀行口座を作る

個人事業主になると毎年「確定申告」が必要になりますが、仕訳作業を行うにあたって「事業用」「プライベート用」の口座は分けておく方が管理が楽。

そのため新しく口座を作る方も多いですが、その際に「屋号付きの銀行口座」を作っておくと、特にネットショップなどで振込先を提示する際に個人名よりも信頼度が上がるためオススメします。

ただし「屋号付きの銀行口座」を作る際には、開業届を提出するタイミングで「屋号」欄に屋号を記入しておき、返却された「(屋号が書かれている)開業届の控え」を銀行に持参する必要があります。

関連ページ

>>屋号とは?意味と決め方のアイデア5つ!繁盛したネーミング例あり

個人事業主になったらやるべき6つの手続き5.安い会計ソフトを導入する

クラウド会計ソフトを使うと、日々の「帳簿付け」はもちろんのこと「確定申告書」もスムーズに作成可能。

お金に余裕があれば税理士を雇えば良いですが、今は安いクラウド会計ソフトでも「青色申告」に必要な書類を作成出来ます。

青色申告すれば最大65万円の所得控除を受けられますので、会計ソフトを使ってもお釣りは帰ってくるでしょう。

以下に「個人事業主でも使える有名会計ソフト」を挙げておきますが、いずれも年間1万円ほどで使用できます。

クラウド会計ソフトとは?

従来の会計ソフトは「インストール型」であり、パソコンにインストールして使うソフトでした。

それに対して「クラウド型」は、ネット上の「自分専用ページ」へログインして会計入力します。

パソコンはもちろんのこと、スマホやタブレットからもログイン出来るので便利。

個人事業主になったらやるべき6つの手続き6.損害賠償保険への加入(無料)

こちらは「健康保険」ではなく「損害賠償保険」のお話。

あなたがもしプログラマーやデザイナーなど、誰かから「仕事を請け負う形」で個人事業主になるのであれば、この項目は重要です。

個人事業主として仕事を請け負う場合、あなたの仕事が原因となり「何らかの被害」をクライアントが被れば、損害賠償を求められる可能性があります。

たとえば…

- 作成したデザインについて、第三者から著作権侵害を訴えられた

- 提供した料理で食中毒が発生した

- クライアントから預かっていたパソコンやカメラを壊してしまった

- 納品したシステムにバグがあり、個人情報が流出する原因となってしまった

- 配達中に、自転車で事故を起こしてしまった

- 何らかの理由で納品期限に間に合わず、クライアントの業務開始が後ろ倒されることで、営業損害が発生した

- など・・・

もしも多額の損害賠償が発生した時に保険に入っていなければ、最悪「破産」する可能性もあります。

だからこそ「万が一」に備えて損害賠償保険に入っておくことがオススメなのですが、なんとGMOが提供している「フリーナンス」は、無料で「損害賠償保険」に加入できるという凄いサービスです。

そのうえ、フリーナンスでは「クライアントからの振込日を待たず、フリーナンスから即日払い(前倒し払い)してもらえるサービス」もあります。

なお大きい企業ほど「信頼感・安心感ある人」と一緒に仕事をしたがりますが、その観点で見ると保険に入っているのは仕事を勝ち取る上で有利に働く可能性あり。

そんなこんなで、ネット上の評判もGood。

▼皆さんの感想(拡大して下さい)▼

「何かあってから…」では遅いです。

無料なので、社会的な後ろ盾が一つもない個人事業主の方にはぜひオススメしたいサービスです。

\ 5分でカンタン無料登録 /

クリックで公式ページへ飛びます

なぜ無料?仕組みも解説します

>>フリーナンスの評判がヤバイ!5つのメリット・デメリットを解説

やるべきことまとめ

個人事業主になるまでの流れや手続きについて説明しました。

最後にこのページの内容を3つの表にまとめておきます。

個人事業主になるための手続き

手続き(やること) |

内容 |

|

|---|---|---|

1 |

開業届 | 開業日から1ヶ月以内の提出が義務だが、出さなくとも罰則は無い。

「青色申告のため」「社会的な信用・信頼を得るため」などの理由からも、出しておいて損は無い。 |

2 |

青色申告承認申請書 | 青色申告を予定しているのであれば、開業日から2か月以内に要提出。

開業届とセットで提出することをオススメする。 |

3 |

青色専従者給与に関する届出書 | 家族(親・子供)を雇用して給与を支払う場合、その費用を「経費」扱いにするために提出することをオススメする。 |

4 |

源泉所得税の納期の特例の承認に関する申請書 |

雇用して源泉徴収義務者になった場合、源泉徴収した所得税を給与を払った翌月10日までに納付しなければならない。 |

★ |

開業freee | 質問に答えるだけで、上記の4種類の書類を自動作成できる無料ツール。

大手会計ソフト会社「freee」が提供。 |

個人事業主になる前にすべきこと

手続き(やること) |

内容 |

|

|---|---|---|

1 |

クレジットカードの作成 | 経理を楽にするため「プライベート用」とは違うクレジットカードを作っておくと便利。

しかし個人事業主になってからでは「審査」に落ちる可能性があるため、出来れば会社員の間に作成しておくと良い。 |

2 |

賃貸契約やローン手続き | クレジットカード同様に「審査」があるため、退社前に出来る手続きはしておくのがベター。 |

3 |

再就職手当 | 「再就職手当」を貰うには前提として「失業給付金の受給手続き」をしている必要があるが、開業届を出してしまうとその手続きが出来なくなる。

そのため「失業給付金を貰うための手続き」をまずはしておくこと。 |

4 |

屋号を考える | 開業届を提出する際に屋号を記入しておくと、「屋号付き銀行口座」を開く際に便利。 |

5 |

領収書を保管しておく | 個人事業主になる前に発生した費用でも「事業に関するもの」は経費になるため、領収書は保管しておくこと。 |

個人事業主になった後にすべきこと

手続き(やること) |

内容 |

|

|---|---|---|

1 |

「国民健康保険」へ加入する | 会社を退社してから14日以内に「市区町村役場」にて手続きすること。

なおほとんどの方は「国民健康保険」へ加入するが、

というパターンもある。 |

2 |

「国民年金」へ加入する | 会社を退社してから14日以内に「市区町村役場」にて手続きすること。 |

3 |

「小規模企業共済」に加入検討する | 個人事業主が加盟できる「退職金制度」。節税の面でメリットが大きいため入る人も多い。 |

4 |

屋号つきの銀行口座を作る | 個人名よりも信頼度が上がるため、ネットショップなど「口座名を前面に出すビジネス」においては「屋号付き銀行口座」を開設するのがおオススメ。 |

5 |

安い会計ソフトを導入する | 日々の「帳簿付け」はもちろんのこと「確定申告書類」もスムーズに作成可能。

年間1万円ほどで使えるものが多く、税理士に頼むより安く済む。 |

6 |

損害賠償保険への加入(無料) | フリーランス(仕事を請け負う)の方は、何らかのトラブルで損害賠償を求められた時のため、入っておく方が良い。

GMOのサービスである「フリーナンス」では、無料加入できる。 |

紹介した便利なサービス

- 開業届の自動作成ツール(無料):開業freee公式HP

- 損害賠償保険(無料):フリーナンス公式HP

関連ページ

- 開業届の正しい書き方と5つの必要書類!提出先や注意点も解説

- 個人事業主が開業届を出す10のメリット・デメリットを解説する

- 開業届は収入・売上なしでも要提出?その場合は確定申告も必須?

- 開業届を出すタイミングは「7つの要素」を考慮して見定めよう!

- 青色申告承認申請書の正しい書き方と、期限など7つの注意点を解説

- 屋号とは?意味と決め方のアイデア5つ!繁盛したネーミング例あり