開業届を出すタイミングは「7つの要素」を考慮して見定めよう!損しない提出時期とは…

こんにちは。

大阪で、行列の出来るラーメン店「人類みな麺類」など、6つのラーメンブランドを運営している松村貴大(@jinrui_mina_men)と申します。

事業を始めた場合は原則「開業届」を出す決まりですが、いつどのタイミングで提出すれば良いのか?

結論から言えば「ベストなタイミングは人それぞれ」ですが、タイミングを見定めるための7つのポイントをまとめました。

「出すべきタイミング・避けた方が良いタイミング」を、実例を交えて分かりやすく解説します。

基本的には1ヶ月以内に出そう!

まずは基本的なところから説明しますが、開業届は開業してから1ヶ月以内の提出が義務づけられています。

これは所得税法第229条に書かれている通り、「不動産所得・事業所得・山林所得」のいずれかが発生してから一ヶ月ということです。

第二百二十九条

居住者又は非居住者は、国内において新たに不動産所得、事業所得又は山林所得を生ずべき事業を開始し、又は当該事業に係る事務所、事業所その他これらに準ずるものを設け、若しくはこれらを移転し若しくは廃止した場合には、財務省令で定めるところにより、その旨その他必要な事項を記載した届出書を、その事実があつた日から一月以内に、税務署長に提出しなければならない。

引用:所得税法

ただし1ヶ月以上遅れて出しても罰則はありませんし、その後も出さなくとも罰則はありません。

つまり実体としては「いつ出しても良いし出さなくても良い」という状況になっているのですが、義務なので基本的には提出しましょう。(遅れても怒られませんので提出しましょう)

提出タイミングを決める時に考慮すべき7つの要素!

上で説明の通り、基本的には開業の事実があってから1ヶ月以内に提出しなければなりませんが、実態としては提出タイミングは自由。

そのため好きなタイミングで提出すれば良いですが、以下の通りいくつか考慮すべき要素がありますので、人それぞれベストなタイミングは異なります。

以下の内容を考慮して、あなたなりのベストタイミングを見つけましょう。

タイミングを決める7つの要素1.「事業所得」になってから提出しよう!

カンタンに言えば、大前提としてその事業が「副業」の段階ではなく「本業」になったタイミングで出しましょうということ。

開業届は「事業所得」が生じてから1ヶ月以内に出すものです。

副業の場合、たとえ収益が高かったとしても基本的に売上は「事業所得」ではなく「雑所得」として扱われます。

また、開業届を提出する時に「青色申告承認申請書」を同時に出すことで、青色申告が可能になりますが、ここで得られるメリットの一つ「最大65万円控除」も受けられません。

なぜならこの「最大65万円控除」は「事業所得」に対するものであり、税務署に「雑所得」と扱われてしまうと対象外になるからです。

開業届を出すと「屋号付きの銀行口座が作れる」などのメリットもありますが、それ以外の面で見ると「副業の段階では開業届を出す意味はない」と言えます。

雑所得・事業所得の判断基準は以下の記事に記載していますが、副業の場合は基本的に「雑所得」として扱われてしまうと考えておきましょう。

関連ページ

「収入金額」や「開業届の提出有無」だけでは、所得の区分は決められません。

事業規模から自ら判断して「事業所得」として申請すると通る可能性はありますが、区分を判断するのは税務署です。

副業の方は一度、税理士や税務署に相談してみるのも良いでしょう。

タイミングを決める7つの要素2.年末の提出はタイミングが重要

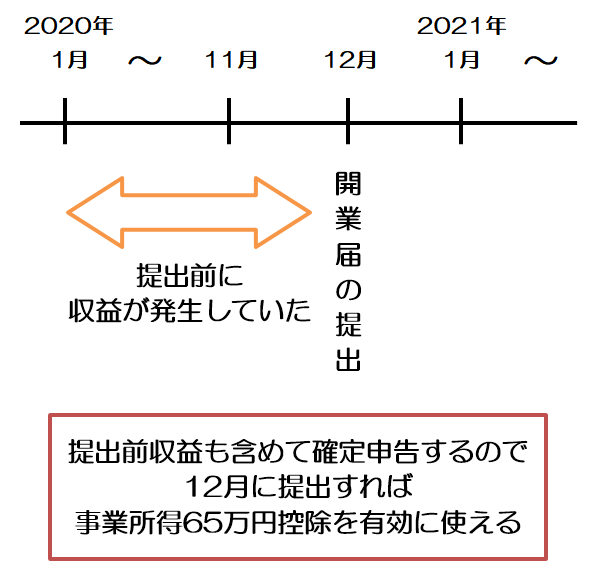

12月~翌1月あたりで開業届を提出予定の方は、注意すべき点です。

冒頭でも説明の通り、開業届は基本的には開業から1ヶ月の間に出すものですが、遅れて出しても何ら問題なく受理されます。

そして年末の確定申告では、開業届の提出タイミングに関わらずその一年間の所得を申告しますので、年越してから提出すると前年分を青色申告できなくなります。(最大65万円分の控除を受けられなくなる)

もしも提出までに所得が発生しているのであれば、必ずその年度内に提出しましょう。

上の例で言うと、2020年に事業所得があったとしても、開業届を2021年に出してしまうと2020年分は白色申告しか出来ない(65万円の控除は無い)です。

開業届を出していなくとも、自営の事実があれば基本的に事業所得になりますので、すでに所得が発生している方は提出タイミングに気を付けましょう。

関連ページ

>>青色申告特別控除とは?10・55・65万円の額の違いと、赤字の扱いを解説

タイミングを決める7つの要素3.会社を辞めたタイミングはもったいない?

退職する(した)会社で雇用保険に加入していた場合、失業期間中はハローワークで手続きすることで「失業給付」を一定期間受けられます。

しかし退職してすぐに開業届を提出すると、「失業給付」を受けられなくなる可能性があります。

これは、失業手当(失業給付金)の給付条件の一つに「本人に再就職する意思と能力があること」という項目があるからです。

つまり「開業する」ということは、一般的に「再就職する気はない」と見なされるので、失業給付を受ける予定の方は提出タイミングを考えた方が良いかもしれません。

「再就職手当」はもらえるかも!

失業給付を満額もらうまでに就職した場合、「再就職手当」が支給されます。

この手当てには「再就職」の文字がありますが、実は「個人事業主として開業」した場合でもOK。

ただし、給付を受け取るには以下の条件をすべて満たす必要があります。

支給の要件について

- 受給手続き後、7日間の待機期間満了後に就職、または事業を開始したこと。

- 就職日の前日までの失業の認定を受けた上で、基本手当の支給残日数が、所定給付日数の3分の1以上あること。

- 離職した前の事業所に再び就職したものでないこと。また、離職した前の事業所と資本・資金・人事・取引面で密接な関わり合いがない事業所に就職したこと。

- 受給資格に係る離職理由により給付制限(基本手当が支給されない期間)がある方は、求職申込みをしてから、待機期間満了後1か月の期間内は、ハローワークまたは職業紹介事業者の紹介によって就職したものであること。

- 1年を超えて勤務することが確実であること。

- 原則として、雇用保険の被保険者になっていること。

- 過去3年以内の就職について、再就職手当または常用就職支度手当の支給を受けたことがないこと。

- 受給資格決定(求職申込み)前から採用が内定していた事業主に雇用されたものでないこと。

引用:ハローワーク

条件や給付額の計算は非常に複雑で説明しきれませんので、詳しく知りたい方はハロワーク:再就職手当のご案内をご覧ください。

タイミングを決める7つの要素4.配偶者の扶養に入っている方は注意!

よく「扶養に入る」という言葉を聞くと思いますが、これは「税法上の扶養」と「健康保険上の扶養」の2つに分かれています。

税法上の扶養については、扶養者(配偶者・子供)の給与所得が103万円以下であれば、たとえ開業届を出していようが扶養で居られます。

問題は「健康保険上の扶養」。

「健康保険上の扶養」に入っていれば、自分で保険料を支払うことなく健康保険に加入することが出来ます。

しかし「扶養に入れる資格」については、健康保険の各組合が決めています。

そのため「収入が低くとも個人事業主は扶養に入れない」というルールを決めている場合がありますので、扶養に入っている場合は事前に「健康保険組合のルール」をチェックしてから開業届を出しましょう。

タイミングを決める7つの要素5.イベントを開きやすい日を開業日に!

事業によっては、「周年記念」を行う方もいらっしゃるのではないでしょうか。

たとえば私の創業店「人類みな麺類」は4月12日にオープンしていますので、その日に合わせてイベントを行います。

【人類みな麺類 周年イベントのお知らせ】

— UNCHI株式会社 (@UNCHI_PR) April 8, 2020

4月12日で8周年を迎える「人類みな麺類」ですが、当日限定にて「チャーシュートッピング」を解禁いたします。

特別な1日だから味わえるイベントとなっております。是非お楽しみ下さい。 pic.twitter.com/WN3gYhQb4B

もしも開業日を「正月」にあててしまったり、たとえばラーメン屋を12月24日オープンにしてしまうと、周年イベントでの集客が難しくなる可能性があります。

ちなみに開業届に書いた「開業日」から、原則は1ヶ月以内に提出しなければなりません。

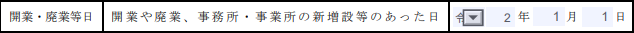

【開業届の開業・廃業日欄】

つまり周年記念を行う場合は集客しやすい日を「開業日」として設定して、そこから1ヶ月以内に提出しましょう。

なお誤解無いように伝えておきますが、必ずしも「お店の開店日」=「開業届に書く開業日」にする決まりはありません。

タイミングを決める7つの要素6.縁起の良い日を開業日に!

「縁起の良い日」を開業日にする方も多いですね。

縁起の良い日

- 一粒万倍日(いちりゅうまんばいび)

- 天赦日(てんしゃにち)

- 寅の日(とらのひ)

- 巳の日(みのひ)

- 大安(たいあん)

特に「一粒万倍日」と「天赦日」が重なる日は「最強の開運日」と言われており、その日に開業や法人設立する方が多いとか。

「縁起の良い日」を開業日とした場合、そこから1ヶ月以内が提出タイミングです。

タイミングを決める7つの要素7.税務署が混んでいない時期を選ぶ

開業届の書き方自体はカンタンですが、中には『税務署でゆっくり相談しながら記入・提出したい』という方もいらっしゃるでしょう。

その場合は「税務署が混んでいない時期」を選びましょう。

税務署が混む時期は、毎年「確定申告」の時期である「2月16日~3月15日」なので、そこだけは避けましょう。

関連ページ

まとめ

開業届を提出するタイミングについて解説しました。

原則は開業から1ヶ月以内の提出ですが、罰則が無いため好きなタイミングで出せるのが実態です。

罰則がないため「出さない」という選択肢を取る方もいらっしゃいますが、提出は「義務」です。

このページで挙げた「提出タイミングを考える時の7要素」を考慮し、あなたにあった「ベストタイミング」を見定め、可能な限り提出しましょう。

なお開業届は10分ほどでパパッと作成できますので、『もう提出しよう』と思う方は作成に取り掛かりましょう。

関連ページ

- 個人事業主が開業届を出す10のメリット・デメリットを解説する

- 開業届の郵送方法・必要書類まとめ【抑えるべき5つの注意点】

- 開業届は収入・売上なしでも要提出?その場合は確定申告も必須?

- 開業届の提出期限はいつまで?出さない(出してない)場合の罰則は?

- 青色申告承認申請書の正しい書き方と、期限など7つの注意点を解説